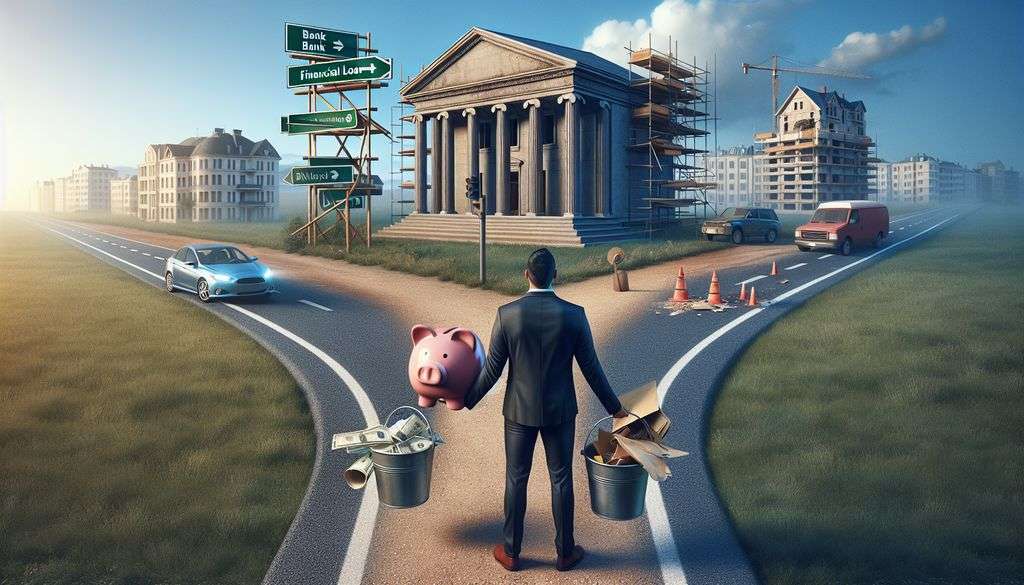

כאשר מתמודדים עם צורך פיננסי משמעותי, כמו רכישת רכב, שיפוץ בית או כיסוי הוצאה בלתי צפויה, ייתכן שתמצאו את עצמכם בצומת דרכים:

האם לקחת הלוואה או להשתמש בחסכונות שלכם? לשתי האפשרויות יתרונות וחסרונות, והבחירה הטובה ביותר תלויה גורמים שנציג לכם כאן.

חסכונות

לפני שמחליטים להשתמש בחסכונות, חשוב לשקול את מטרת הכסף. חסכונות אמורים להיות מיועדים למטרות ספציפיות כמו פרישה, מצבי חירום או עתיד הילדים. אם האפשרות היחידה שלכם היא לשבור קרן חירום, קחו בחשבון שאתם עלולים להישאר פגיעים בפני אתגרים פיננסיים בלתי צפויים, כמו אובדן עבודה או מקרי חירום רפואיים.

אם החסכונות מיועדים להוצאה עתידית שאינה דחופה, כמו חופשה או רכישה מותרות, ייתכן שיהיה הגיוני יותר להשתמש בהם במקום לקחת על עצמכם חוב. עם זאת, כל עוד אתם לא בטוחים שהשימוש בחסכונות לא יגרום לפגיעה בביטחון הכלכלי לטווח הארוך, ייתכן שהלוואה היא האפשרות הנכונה יותר.

עלות ההלוואה מול עלות החיסכון

עלות ההלוואה: כאשר לוקחים הלוואה, מתחייבים להחזיר את הסכום שנלקח בתוספת ריבית. שיעור הריבית על ההלוואה קובע כמה תשלמו בנוסף לקרן הבסיסית לאורך זמן. אם יש לכם דירוג אשראי טוב, ייתכן שתוכלו לקבל הלוואה בריבית נמוכה, כך שזו תהיה אפשרות לאטרקטיבית יותר. עם זאת, הלוואות בריבית גבוהה יכולות להיות יקרות, ולא בהכרח משתלמות בהשוואה לשימוש בחסכונות.

עלות החיסכון: מצד שני, ייתכן שהחסכונות שלכם צוברים ריבית או תשואה. אם החסכונות מניבים רווחים נאים, משיכה מהם משמעה אובדן רווחים פוטנציאליים. עלות ההזדמנות היא הצמיחה הפוטנציאלית שהכסף שלכם יכול היה להשיג אם היה נשאר במקומו.

השוו בין שיעור הריבית על ההלוואה לבין שיעור התשואה על החסכונות שלכם. אם הריבית על ההלוואה גבוהה ממה שהחסכונות שלכם מרוויחים, שימוש בחסכונות עשוי להיות ההחלטה הכלכלית הנכונה יותר.

השפעה לטווח ארוך

שקלו כיצד כל אפשרות משפיעה על היציבות הפיננסית הכוללת שלכם. אם לקיחת הלוואה משמעה תשלומים חודשיים שניתן לעמוד בהם מבלי לסכן התחייבויות פיננסיות אחרות, ייתכן שזו אפשרות ישימה. לעומת זאת, אם השימוש בחסכונות משאיר אתכם עם קרן חירום איתנה, זו יכולה להיות הבחירה הבטוחה יותר.

גורמים פסיכולוגיים ורגשיים

יש אנשים שמעדיפים להימנע מחוב בכל מחיר, מכיוון שהם מוצאים אותו מלחיץ או מעיק, בעוד שאחרים מרגישים בנוח לנהל חוב אם זה מאפשר להם לשמור על חסכונותיהם. שקלו את רמת הנוחות שלכם עם חוב ואת התגובה הרגשית שלכם כאשר אתם רואים את החסכונות שלכם מצטמצמים.

בשורה התחתונה

ההחלטה אם לקחת הלוואה או להשתמש בחסכונות היא החלטה אישית שתלויה במספר גורמים, כולל מטרת החסכונות שלכם, עלות ההלוואה, ההשפעה על הבריאות הפיננסית שלכם והנוחות הפסיכולוגית שלכם עם חוב. בסופו של דבר, חשוב לקבל החלטה שתואמת את מצבכם ואת המטרות הפיננסיות שלכם.

“אי עמידה בפירעון ההלוואה עלולה לגרור חיוב בריבית פיגורים והליכי הוצאה לפועל.”